日銀は昨年9月から長期金利をゼロ%程度にするように調整しており、その意味では、マネタリーベースの増加額は金利維持のために必要な額となるので、長期金利がゼロ%になっていれば、増加額が低下すること自体はさほど意味があるわけでない。

12月6日時点の新発10年国債利回りは0・055%であり、ほぼゼロ%金利水準は達成されているといえよう。今年初めからの動きをみても、おおむね0~0・1%の範囲になっているので、日銀の意図した金利ともいえる。

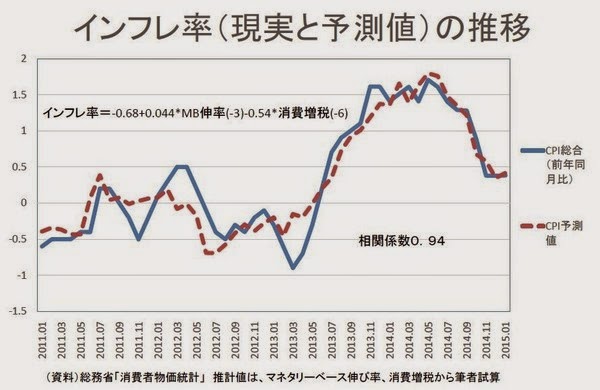

問題は、それでインフレ目標2%が達成できるかどうかである。もちろん、インフレ目標の達成には、本コラムで述べたように、内閣府が算出するGDP(国内総生産)ギャップでプラス2%程度になる必要があるので、金融緩和と財政出動が必要である。

過去10年間の10年国債利回りの推移をみると、昨年9月以前はマイナスレンジであったが、日銀がゼロ金利を打ち出してから、若干のプラスレンジになっている。ほぼ同時期に、日銀のマネタリーベースの増加額が減少し始めるが、それは日銀の国債購入額の減少によるものだ。つまり、国債購入額の減少が、長期金利の若干の上昇をもたらしている。

こういう日銀のオペレーションは、果たしてインフレ目標達成の近道になっているのだろうか。データを見る限り、失業率の低下は足踏み状態だし、インフレ率についても、11月の全品目消費者物価指数対前年同月比は0・2%。生鮮食品を除いてみると0・8%、食料とエネルギーを除くと0・3%であり、インフレ目標2%にはほど遠い状況だ。こうしたデータから、筆者は日銀のオペレーションは短期的には正しい方向には見えない。

金融政策は、これ以上は下げられない失業率を達成し、無用なインフレを起こさないためのものだ。つまり、経済学でいう「NAIRU(インフレを加速しない失業率)」を達成する最低のインフレ率をインフレ目標とするもので、NAIRUとインフレ目標の最適点を目指すものといえる。

日本で具体的に言えば、NAIRUは2%台半ばであり、そのために必要なインフレ率は2%であるので、それをインフレ目標としているわけだ。

現時点では、失業率3%弱、インフレ率0%強という程度で、最適点には民主党時代よりかなり近づいたが、いま一歩のところで足踏みをしている。

米国は、NAIRU4%程度、インフレ目標2%という「最適点」に到達したので、出口の議論が起こっている。

日本の出口はまだまだなのに出口議論が盛んなのは、国民経済のための金融政策を、金融業界の利害のために使おうとしているからだろう。それに日銀は加担してはいけない。(元内閣参事官・嘉悦大教授、高橋洋一)

【私の論評】年長者こそ、正しい金融政策に

目覚めよ(゚д゚)!

| 時期 | 合計(平均残高) | 前年比 |

|---|---|---|

| 2017/10 | 473.9兆円 | +14.50% |

| 2017/09 | 471.1兆円 | +15.61% |

| 2017/08 | 466.3兆円 | +16.28% |

| 2017/07 | 465.1兆円 | +15.55% |

| 2017/06 | 459.5兆円 | +17.01% |

| 2017/05 | 456.0兆円 | +19.43% |

| 2017/04 | 456.2兆円 | +19.80% |

| 2017/03 | 436.3兆円 | +20.33% |

| 2017/02 | 431.0兆円 | +21.41% |

| 2017/01 | 435.2兆円 | +22.56% |

| 2016/12 | 426.4兆円 | +23.09% |

| 2016/11 | 417.7兆円 | +21.53% |

| 2016/10 | 413.9兆円 | +22.13% |

| 2016/09 | 407.5兆円 | +22 |

マネタリーベースの前年同月比増加率の推移

マネタリーベースとは、日銀が発行している紙幣発行残高と日銀当座預金、貨幣流通高(100円玉などの硬貨)の合計金額です。言い換えると、市中に流通している現金(紙幣+貨幣)と日銀当座預金の合計です。

日銀当座預金は、民間金融機関が日銀に預けているお金の合計で、民間金融機関は日銀当座預金を通じて銀行間取引などを行っています。

ちなみに、マネタリーベースに占める貨幣流通高は微々たるものです。したがって、日銀が刷った紙幣残高(貨幣の発行は政府になる)と日銀に預けられた預金残高の合計がマネタリーベースの金額とほぼ一致します。

マネタリーベースは、日銀が金融政策を通じてコントロールしており、景気が加熱しすぎたと思ったらマネタリーベースを減少させ、景気が悪化していると考えれば思い切り増やします。ただし、日銀が黒田総裁よりも前の時代には、このような金融政策をとらずに、何かといえば引き締め政策をしました。

マネタリーベースを増やす金融政策を量的緩和と言い、これは金融機関から主に国債を買い取って、日銀当座預金を増加させる(日銀が民間金融機関から国債を買い取った代金を日銀当座預金に振り込む)政策です。

従来は金利の上げ下げを目的とした金融政策が行われていましたが、近年は先進国で金利を下げる余地がなくなってきたため、お金の量をターゲットにした金融政策を実行する手法が取られています。

マネタリーベースの増加に敏感に反応する指標の1つが株価で、日銀がマネタリーベースを増加させる政策を採用すると株価も上昇トレンドに入ります。

マネタリーベースを拡大させると、金融機関が日銀当座預金に溜まったお金を原資にして貸出を増やしてマネーストック(世の中に出回るお金の総量)が増え、経済が活性化すると期待されるからです。株価は将来の経済環境を先取りして上昇するわけです。

日銀はこれまでにない規模でマネタリーベースを拡大していますが、米国と比較すると、少し遅れて拡大しています。

2008年9月のリーマン・ショックで景気が下振れし、それに伴い米国はマネタリーベースを拡大(金融緩和)していたのですが、日銀は効果的な金融政策を打ちませんでした。2013年に日銀の正副総裁が代わり、ようやく世界標準の金融政策をとるようになりました。

マネタリーベースのコントロールする方針は、日銀の金融政策決定会合で決められます。

以下に、失業率の推移のグラフを掲載します。

これらの現象は、やはり2013年から金融緩和を継続してきたからこそ今日このようなことが実現されてきたということです。これは金融緩和を継続するということ自体は、正しいことであることを示しています。

しかし、ブログ冒頭の記事で高橋洋一氏が指摘するように、失業率は未だNAIRUの2%台半ばには達していません。高橋洋一氏は、適正なNAIRUを算定した上で、2%半ばとしているようですが、私自身は日本が本格的にデフレに突入する前には、NAIRUは2.7%くらいであるといわれていたことを根拠にやはり、NAIRUは2.7%くらいであると考えています。

この頃は、失業率が3%台になると、雇用状況が悪化しつつあるといわれていました。しかし、その後日本がデフレに突入してからは、3%台は当たり前どころか、悪くない数値と受け取られる程に日本の雇用は悪化しました。

多くの人(特に50歳以上の人)は、過去の日本では3%を超えると雇用は赤信号であるとされていたことを忘れているようです。これでは、年長者の知識を活かせているとはいえません。

NIRUが達成されてはじめて、経営者の心を動かし、厳寒状態だった「心の壁」の氷を溶かし始め、貯めこんだ現預金残(内部留保)の活用に向かいます。この状況は、産業ごと企業ごとでも違います。たとえば、現状のファナックは、フル操業を続けており、それでも間に合わない状況にあります。

|

| ファナックのロボット製造工場 |

事前に工場用地を手当てして工場を建設していましたが、積極的なファナックでさえ半年、遅かったと言われています。

一方、シャープは、亀井工場に続き、堺工場の建設が、命取りに繋がりました。

一方、シャープは、亀井工場に続き、堺工場の建設が、命取りに繋がりました。

すべての企業が、積極的になるにはまだ十分ではないのです。

NAIRUも達成されておらず、物価目標にまだ程遠い日本では、金融緩和の出口には未だ程遠い状況にあるのです。特に年長者こそ、過去の失業率などから、この状況を正しく判断すべきです。多数の若者は、就職率が格段にあがり、もう過去に戻りたくないと考えていますが、実質賃金の上昇などの恩恵にいまだあずかっていない年長者や、年金生活者の年長者はそうは思っていない人が未だ多いようです。

多数の年長者の覚醒と、若者層により金融政策に関するまともな世論が形成されなければ、またまた国民経済のための金融政策を、金融業界の利害のために使われてしまったり、マスコミの無知で無責任な報道により、日本は金融政策は中途半端に終わり、またまたデフレスパイラルのどん底に沈むことになります。そのようなことは絶対に避けるべきです。

【関連記事】

.png)