|

| グラフはブログ管理人挿入 以下同じ |

実質成長率は民間予想を上回っていた。内訳をみると、民間最終消費0・4%増、民間住宅0・7%増、民間企業設備0・2%増、政府最終消費支出0・1%増、公的固定資本形成0・1%減、輸出2・1%増、輸入1・4%増であった。

名目成長率についても、内訳をみると、民間最終消費0・2%増、民間住宅1・4%増、民間企業設備0・7%増、政府最終消費支出0・1%増、公的固定資本形成0・3%増、輸出5・0%増、輸入7・9%増であった。消費者物価と卸売物価を合わせた全体的な物価を示すGDPデフレーターは前期比でマイナス0・6%、前年同期比でマイナス0・8%だった。

筆者がいつも注目しているのは、GDPデフレーターの前年同期比の推移である。この数字は1995年頃からほぼ一貫してマイナスであった。つまり、この数字こそ、デフレの正体を映し出しているといえる。しかし、アベノミクスが本格的にスタートした翌年の2014年1~3月に0・4%とプラスに転じると、15年1~3月期には3・3%まで上昇した。その後は再び低下し、16年1~3月期には0・9%と1%を割り込み、16年7~9月期にはマイナス0・1%と再びマイナスになった。そして今年1~3月期はマイナス0・8%と、かつてのデフレ時代に逆戻りしたのかと錯覚するような数字である。

筆者がいつも注目しているのは、GDPデフレーターの前年同期比の推移である。この数字は1995年頃からほぼ一貫してマイナスであった。つまり、この数字こそ、デフレの正体を映し出しているといえる。しかし、アベノミクスが本格的にスタートした翌年の2014年1~3月に0・4%とプラスに転じると、15年1~3月期には3・3%まで上昇した。その後は再び低下し、16年1~3月期には0・9%と1%を割り込み、16年7~9月期にはマイナス0・1%と再びマイナスになった。そして今年1~3月期はマイナス0・8%と、かつてのデフレ時代に逆戻りしたのかと錯覚するような数字である。

15、16年度をみると、実質、名目ともに公的需要(政府最終消費支出、公的固定資本形成等)が伸びていない。それぞれの年度の公的寄与度は、実質で0・3%、0%、名目で0・3%、マイナス0・1%となっており、財政要因が足りないことを意味している。

14年4月の消費増税によって、14年度の経済は消費が痛めつけられた。その後、15、16年度は財政支出が伸び悩んでいることの余波を受けてなかなか浮上できない状態だ。

こうした経済状況でどのような政策が必要だろうか。まず、金融政策では、あと一歩の金融緩和をすれば、人手不足感がいっそう強まり、賃金上昇の動きがさらに高まる。そうなれば、物価はそれを追うように上がっていく。

筆者が、これ以上下がらない構造的失業率と考えるのは2%台半ばであるが、今一歩なので一層の金融緩和が必要である。二十数年間のデフレマインドは払拭しがたいので、日銀はもう一歩踏み出すべきである。

それとともに、財政出動だ。本コラムで何度も指摘しているが、今の日本の財政状況は、すでに危機を脱している。ここは積極財政の出番である。アベノミクス当初の13年度は財政政策も金融政策も良かったが、14年度以降は、財政政策が景気の足を引っ張り、デフレ脱却の芽を摘んできている。ここは、13年度のような積極財政が必要だ。 (元内閣参事官・嘉悦大教授、高橋洋一)

【私の論評】量的金融緩和、積極財政のためにも今こそ国債を刷り増せ(゚д゚)!

今回のGDPでは、個人消費が0.4%増と、押し上げの立役者となりました。しかし、比較対象の16年10~12月期は、天候不順による野菜価格の高騰などで消費が振るわなかった時期です。確かに、昨年のこの時期は、野菜が高騰していました。スーパーマーケットで野菜の値札を見て、うんざりしたいる人も多かったことでしょう。昨年8月末以降の天候不順の影響を受けて、野菜の価格が高騰していました。農林水産省による野菜5品目(キャベツ、レタス、タマネギ、キュウリ、トマト)の小売価格動向調査によると、10月24日〜26日の全国平均価格(キログラムあたり)は、平年比でレタスが2倍、キャベツが83%増、キュウリが63%増と軒並み平年を上回っていました。ただし、年末あたりには収まっていました。

|

| 農林水産省による野菜5品目(キャベツレタス、タマネギ、キュウリ、トマト)の小売価格動向調査 |

消費者の厳しい懐事情を反映してか、大手スーパーなど一斉に生活必需品の値下げに踏み切っていて、一部商品の値上げも相殺し、節約志向からデフレ再来の芽もあります。GDPプラスも、物価上昇目標の2%に遠い状況で、4~6月期プラスとなるのか、注目です。

4月から電気料金や保険料などが値上がりする一方、大手スーパーやコンビニなどでは値下げの動きも活発化しています。

小売り大手のイオンは4月中に大手メーカーの食品や日用品など239品目、プライベートブランド商品15品目を値下げします。値下げ幅は平均10%程度ということです。4月は電気料金や保険料などの値上げが相次いでいますが、イオンのスーパーを運営するイオンリテールは「消費者の購買頻度が高い商品を値下げすることで、生活応援を目指したい」としています。また、セブン-イレブン・ジャパンでも今月19日から、洗剤など61品目を値下げする予定だということです。

|

| イオンリテールは、この春、一部の食品や生活雑貨を 値下げした=千葉市美浜区のイオンスタイル幕張新都心 |

このような状況では、やはりブログ冒頭の記事で高橋洋一氏が主張しているように、失業率が2%台半ばになるまで、量的金融緩和を実施し、さらに政府は積極財政をするべきでしょう。そうして、財源はあります。

ブログ冒頭の記事では、「今の日本の財政状況は、すでに危機を脱している」と掲載していました。そうです、これについてはすでにこのブログでも昨年の時点で今年の予測をあげていて、統合政府(政府と日銀をあわせたもの)ベースでは、今年は統合政府は赤字どころか、黒字になっているはずです。これは、よほどのことがない限りそのようなことになっているものと考えられます。

高橋洋一氏もいずれそのような資料を出すでしょうが、このブログでもいずれ出したいと思います。

さて、以下に統合政府ベースの負債の推移や17年度の予想を掲載した過去の記事のリンクを掲載します。

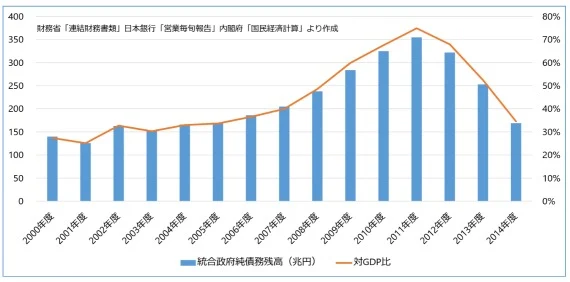

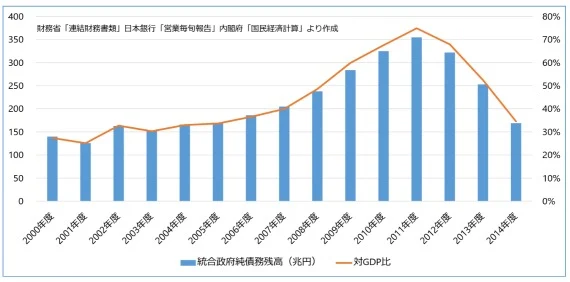

このグラフから日銀の金融緩和政策の国債の買い入れによって、純債務残高が、2014年度でも政府純債務GDP比は35%まで減少していたことがわかります。

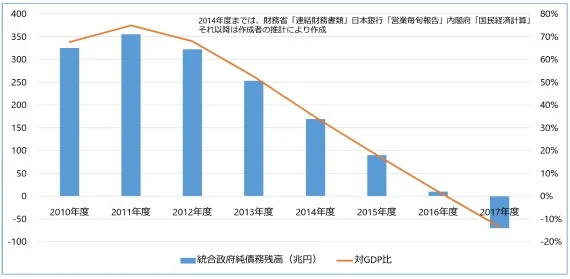

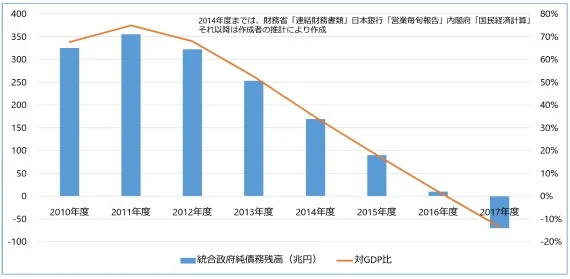

さらに、下のグラフは、統合政府の債務残高の予測まで含めた推移を示したものです。

日銀が国債を買えば買うほど統合政府の政府純債務は減ります。

日銀の年80兆円の国債買い入れペースだと、2017年度には純債務から、純資産になるため、財政再建は完璧に終了することになります。

ブログ冒頭の記事では、「今の日本の財政状況は、すでに危機を脱している」と掲載していました。そうです、これについてはすでにこのブログでも昨年の時点で今年の予測をあげていて、統合政府(政府と日銀をあわせたもの)ベースでは、今年は統合政府は赤字どころか、黒字になっているはずです。これは、よほどのことがない限りそのようなことになっているものと考えられます。

高橋洋一氏もいずれそのような資料を出すでしょうが、このブログでもいずれ出したいと思います。

さて、以下に統合政府ベースの負債の推移や17年度の予想を掲載した過去の記事のリンクを掲載します。

蓮舫氏が語る経済政策 実行されたなら景気低迷で雇用改善はブチ壊し―【私の論評】財政再建はすでに終わっていることを知らない民進党に先はない(゚д゚)!詳細は、この記事をご覧いただくものとして、以下にこの記事から統合政府純債務残高の推移のグラフを掲載します。

このグラフから日銀の金融緩和政策の国債の買い入れによって、純債務残高が、2014年度でも政府純債務GDP比は35%まで減少していたことがわかります。

さらに、下のグラフは、統合政府の債務残高の予測まで含めた推移を示したものです。

日銀の年80兆円の国債買い入れペースだと、2017年度には純債務から、純資産になるため、財政再建は完璧に終了することになります。

この計算過程や、計算の元となったデータなどについて知りたい方は、是非ともこの記事をご覧になって下さい。

このように、統合政府ベースでは、借金は過去数年でどんどん減っており、しかも今年からは借金はなくなるどころか、政府は債権(お金を貸しているということ)のほうが多くなるわけです。

であれば、財務省が主張するように増税をする必要はまったくなく、積極財政をするために国債を刷りましたとしても、何の悪影響もないわけです。

ということは、実際に市中にある国債残高は592兆円となります。日銀の公表している資金循環勘定から推測すると、銀行200兆円、保険会社230兆円、公的年金50兆円、海外部門100兆円、その他10兆円程度とみられます。

このうち、保険会社と公的年金の計280兆円はポートフォリオ構成上なかなか売却できません。銀行の200兆円も銀行の流動性を確保するためにも売却は困難になっているのです。ということは、海外部門の100兆円くらいしか売買に応じるところはありません。しかも、「有事の円買い」によって、日本国債は海外部門にも人気があります。何といっても統合政府バランスシートの純債務がほぼゼロという日本政府の財務の健全性が背景にあります

その結果、長期国債金利は、ほぼゼロで、国債価格は高値で取引されています。一部の論者が繰り返し予想したような暴落はまったく外れで、現実は真逆の高値です。これまでにも「国債暴落本」は数多く出されているのですが、財政健全化とともに、国債が品不足になっているのが現実で、暴落論は全て的外れでした。

こうした状況下で政府が行うべきことは、デフレ脱却や教育など投資効果の認められる分野で将来に向けた投資を行い、その財源として国債を発行することです。ゼロ金利で、市場では国債が品不足ということは、国債発行を市場が求めているわけです。

経済音痴の人々は、これに対して、市場の国債不足は日銀自身が金融緩和のため「国債を買いすぎた」ことに根本的な原因があるなどと珍妙な理屈を述べていますが、ではなぜ国債の金利は下がり続けているのでしょうか。それは、市場が国債を求めていることを示しているということです。

とにかく、まだ完璧にデフレから脱却しきっておらず、下手をすればデフレにまた舞い戻りそうな現状では、日銀はさらなる金融緩和を実施すべきですし、政府は積極財政をすべきです。そうして、積極財政のための財源には今こそ、国債をあてるべきなのです。

そうして、国債は、将来世代へのつけなどという輩は単なる経済音痴です。上記のようなことを理解できず、財務省のレクチャーを単純に信じるからそのようなことになるのです。

【関連記事】

「国の借金」巡るホラー話 財務分析すれば怖くない―【私の論評】鳥越より悪質な都市伝説が現実になる新手の辛坊らの発言には気をつけろ(゚д゚)!

1000兆円の国債って実はウソ!? スティグリッツ教授の重大提言―【私の論評】野党とメディアは、安保や経済など二の次で安倍内閣打倒しか眼中にない(゚д゚)!

高橋洋一の霞ヶ関ウォッチ「森友」問題で露呈した 「官僚の裁量で文書管理」の罠―【私の論評】最初からバレバレの財務省キャリア官僚の嘘八百はこれだけではない(゚д゚)!

人手不足は金融緩和による雇用改善効果 さらに財政政策と一体発動を―【私の論評】年頭の小さな変化に気づけない大手新聞社は衰退するだけ(゚д゚)!

0 件のコメント:

コメントを投稿