◆

日銀は18日、黒田東彦(はるひこ)総裁体制で最後になるとみられる「経済・物価情勢の展望(展望リポート)」を公表した。4月以降の新体制での金融政策によってどのような変化が出る可能性があるだろうか。

展望リポートでは「消費者物価の前年比は、現在、2%を上回って推移しているが、来年度半ばにかけて、2%を下回る水準までプラス幅を縮小していくと予想される。消費者物価の基調的な上昇率は、時間はかかるものの、マクロ的な需給ギャップの改善や、中長期的な予想物価上昇率や賃金上昇率の高まりなどを背景に、『物価安定の目標』に向けて徐々に高まっていくと考えられる」としている。

要するに、今の消費者物価指数は2%を超えているが、来年度半ばには2%を下回り、その後いずれ2%に盛り返すだろうという見方だ。

来年度半ば以降の話は、日銀の政策努力を示したものとみられるので、そのシナリオを考えてみたい。

今の消費者物価の上昇は、主に海外要因であるエネルギー価格と原材料価格の上昇によるものだ。これが価格転嫁できるかどうかは、国内需要が旺盛かどうかによる部分が大きい。

一部品目では転嫁する動きがあるが、それが功を奏するかは今後の景気動向に依存する。つまり、価格を上げたものの、需要がついてこれず、引き下げになる企業もあり得るというのが筆者の見方だ。

現状ではまだ相当のGDPギャップ(総需要と総供給の差)がある。全体としては需要不足なので、価格転嫁が全てでうまくいくとは思えない。その意味から、日銀のシナリオは、筆者のものと大差はない。

需要不足が予想されるのは、岸田文雄政権の「反アベノミクス」の立場が、昨年末の「防衛増税」や、「日銀の事実上の利上げ」で明らかになったからだ。

黒田日銀は昨年末、事実上の利上げを行い、岸田政権の意向に従った。市場関係者は、国債の償還期間と利回りを示すイールドカーブ(利回り曲線)で、10年物の利回りが落ち込んでいることを「ゆがみ」と称し、マクロ経済からの観点ではなく、金融業者の観点から、さらなる利上げを日銀に求めている。

黒田日銀ではイールドカーブコントロール(長短金利操作)を導入したこともあり、債券業者は開店休業状態だった。ここにきて、にわかに利上げを催促しているが、日銀は応える必要はない。1月17、18日の金融政策決定会合ではさらなる「利上げ」を踏みとどまり、現状維持とした。当てが外れた業者もいるだろうが、自業自得だ。

消費者物価の上昇が海外要因であること、本来のインフレ指標であるGDPデフレーターがまだマイナスというマクロ環境を考えると、昨年末の利上げもすべきでなく、今回も同様だ。

黒田日銀は、3月10日が最後の決定会合だ。よほどのことがない限り、現状維持とみられる。ただし、次の体制は、これまでの岸田政権の人事からみて利上げ志向だろう。マクロ経済重視から、金融業者寄りの金融政策に転じる可能性がある。 (元内閣参事官・嘉悦大教授 高橋洋一)

|

| 日本銀行 |

展望リポートでは「消費者物価の前年比は、現在、2%を上回って推移しているが、来年度半ばにかけて、2%を下回る水準までプラス幅を縮小していくと予想される。消費者物価の基調的な上昇率は、時間はかかるものの、マクロ的な需給ギャップの改善や、中長期的な予想物価上昇率や賃金上昇率の高まりなどを背景に、『物価安定の目標』に向けて徐々に高まっていくと考えられる」としている。

要するに、今の消費者物価指数は2%を超えているが、来年度半ばには2%を下回り、その後いずれ2%に盛り返すだろうという見方だ。

来年度半ば以降の話は、日銀の政策努力を示したものとみられるので、そのシナリオを考えてみたい。

今の消費者物価の上昇は、主に海外要因であるエネルギー価格と原材料価格の上昇によるものだ。これが価格転嫁できるかどうかは、国内需要が旺盛かどうかによる部分が大きい。

一部品目では転嫁する動きがあるが、それが功を奏するかは今後の景気動向に依存する。つまり、価格を上げたものの、需要がついてこれず、引き下げになる企業もあり得るというのが筆者の見方だ。

現状ではまだ相当のGDPギャップ(総需要と総供給の差)がある。全体としては需要不足なので、価格転嫁が全てでうまくいくとは思えない。その意味から、日銀のシナリオは、筆者のものと大差はない。

需要不足が予想されるのは、岸田文雄政権の「反アベノミクス」の立場が、昨年末の「防衛増税」や、「日銀の事実上の利上げ」で明らかになったからだ。

黒田日銀は昨年末、事実上の利上げを行い、岸田政権の意向に従った。市場関係者は、国債の償還期間と利回りを示すイールドカーブ(利回り曲線)で、10年物の利回りが落ち込んでいることを「ゆがみ」と称し、マクロ経済からの観点ではなく、金融業者の観点から、さらなる利上げを日銀に求めている。

黒田日銀ではイールドカーブコントロール(長短金利操作)を導入したこともあり、債券業者は開店休業状態だった。ここにきて、にわかに利上げを催促しているが、日銀は応える必要はない。1月17、18日の金融政策決定会合ではさらなる「利上げ」を踏みとどまり、現状維持とした。当てが外れた業者もいるだろうが、自業自得だ。

消費者物価の上昇が海外要因であること、本来のインフレ指標であるGDPデフレーターがまだマイナスというマクロ環境を考えると、昨年末の利上げもすべきでなく、今回も同様だ。

黒田日銀は、3月10日が最後の決定会合だ。よほどのことがない限り、現状維持とみられる。ただし、次の体制は、これまでの岸田政権の人事からみて利上げ志向だろう。マクロ経済重視から、金融業者寄りの金融政策に転じる可能性がある。 (元内閣参事官・嘉悦大教授 高橋洋一)

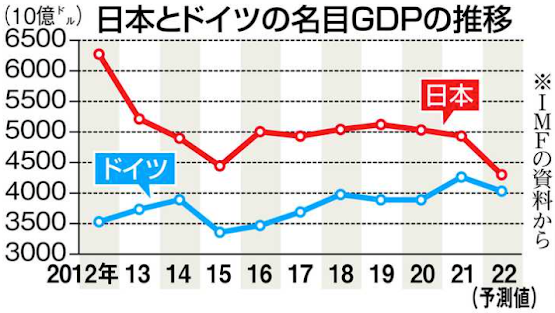

【私の論評】岸田政権が増税路線を貫き、4月からの日銀新総裁が金融引締派なら、今年中にGDPで独に追い越されかねない(゚д゚)!

金融機関の中でも元々は特殊な人たちで、日本では不況が長く続いてきたために、存在感を増したところはありますが、本来なら片隅にいるような人たちです。

しかし、上の記事にもある通り、これまでの岸田政権の人事からみて次の日銀総裁は、利上げ志向の人物になる可能性が高いです。そうして、黒田総裁のように、マクロ経済重視から、金融業者寄りの金融政策に転じる可能性があります。

岸田政権下では、防衛増税等、増税の声も聞えています。日銀が、金融業者よりの金融政策に転じ、さらに増税も実行されることになれば、当然のことながら、現状ではまだ相当のGDPギャップ(総需要と総供給の差)があるため、消費は抑制され、景気は落ち込み、また日本はデフレの底に沈むことが予想されます。

その落ち込みは、どの程度のなるか、過去の経験からある程度の想像はつきますが、これに関しては、誰にでも理解しやすいショッキングな出来事が起こるでしょう。

それは、GDPで現在世界第三位の日本が、ドイツに追い越されることになることです。

米中に次ぎ世界第3位の日本の名目国内総生産(GDP)が、経済の長期停滞などを受けて早ければ2023年にもドイツに抜かれ、4位に転落する可能性が出てきたのです。

経済規模の国際比較に用いられる名目GDPは、国内で生産された財・サービスの付加価値の総額です。物価変動の影響を取り除いた実質GDPに比べて、より景気実感に近いとされます。

国際通貨基金(IMF)の経済見通しでは、22年の名目GDP(予測値)は3位の日本が4兆3006億ドル(約555兆円)なのに対し、4位のドイツは4兆311億ドルで、ドイツが約6・7%増えれば逆転することになります。

IMF予測では23~27年も辛うじて逆転を免れるものの、23年時点(予測値)でその差は約6・0%に縮小します。

日本の名目GDPは高度経済成長期の1968年に西ドイツを抜き、米国に次ぐ2位となりました。ところが、2010年には台頭する中国に抜かれて3位に転落し、40年近く維持したアジア首位の座を奪われました。

とはいえ国力の源泉である人口は、日本のおよそ1億2千万人に対しドイツは8千万人にとどまります。14億人を超える中国に抜かれたのは仕方ないとしても、なぜドイツに追い付かれたのでしょうか。

それは簡単なことです。日本は、平成年間の30年間のほとんどを、金融政策も財政政策も間違えたからです。それに対して、ドイツも日本と並び緊縮傾向が強いのですが、それでも日本のように度々消費税増税をするなどのことはせず、日本よりは緊縮の度合いは低いです。

さらに、金融政策は、ドイツ独自の政策はできず、EUの政策に従っているのですが、EUの金融政策も日銀のように、平成年間のほとんどを実体経済におかまいなしに、金融引締を実行したのとは対照的に、比較的まともな政策を行っています。

このような違いの長い間の積み重ねが、今日、日本の低迷、ドイツの堅調な成長という状況につながっているのです。

これを生産性で説明しようと試みる人もいますが、これは大きな間違いです。考えてみてください、デフレの底に沈んでいるときに、生産性を高めたら、どうなりますか?

無論、デフレがますます深刻になるだけです。このあたりのこと理解できない人は、10円玉を生産性として、それに対応するお金を一円玉として、いくつか並べてみて下さい。

10円玉と1円玉を同数並べます。そこで、生産性を示す10円玉を増やしてみて下さい、そうなると、当然のことながら、10円玉に対応する1円玉を増やさなければ、最初の時と比較して、生産性に比してお金が少ないことになります。

このとき、中央銀行(日本の場合は日銀)が、生産性が向上した分に相応しいだけの、通貨を発行しなければ、これはデフレになります。実際日銀は、そのようなことを繰り返してきました。それどころか、リーマンショックのような危機に瀕してさえ、他国は大規模な金融緩和をしたのに日銀しませんでした。そのため、日本は深刻な円高とデフレに見舞われました。

日本の生産性が伸びてこなかったのは、このせいです。ものが売れなければ、生産性をあげてもしかたないわけで、輸出企業や、海外に投資できる企業だけが、なんとかまともに操業できたり生産性もあげることができました。一方、国内産業は活力を失い、挙げ句の果てに、国内産業が海外に出ていき、産業の空洞化が起こってしまったことが、日本の経済が伸びなかった大きな原因です。

これを理解せずに、現在のような状況で、単純に利上げをして、円高にすれば良いとか、生産性を上げるべきと語る人もいますが、それをしても、日銀が適正に対応しなければ、デフレが深化するだけです。大本の日銀が金融緩和を継続しなければ、デフレになります。さらに、増税はそれに拍車をかけるだけです。

今年の早い時期に、岸田政権が増税をすることを決めてしまえば、仮に増税そのものは、来年以降になったにしても、市場は冷え込み、消費マインドは冷え込みますし、それに4月からの日銀新総裁が、金融業者寄りの金融政策に転じることになれば、さらに冷え込み、今年中にドイツにGDPを追い越されることになりかねません。

「国債60年償還ルール」と「減債基金」の廃止で、30兆円の埋蔵金が…防衛費増額も本当はこれで解決する―【私の論評】2月後半の令和5年度予算成立まで、自民党内政局は水面下で動くか(゚д゚)!

菅義偉前首相動く「岸田降ろし」宣戦布告 「大増税路線」に苦言、嵐吹き荒れるか 勉強会で派閥勢力結集「政局見極め動き出す決断した」鈴木哲夫氏―【私の論評】とうとう菅前総理は、党内「積極財政派」対「緊縮派+財務省」の拮抗を崩す戦いに参戦したか(゚д゚)!

岸田首相は「賃上げ要請」で馬脚を顕わした…増税・利上げをやりながらの経済音痴ぶりに絶句―【私の論評】岸田首相は今のままだと、雇用を激減させた韓国の愚かな文在寅元大統領のようになる(゚д゚)!

岸田首相「所得倍増」の掛け声はどこへ? 大増税&社会保険料負担増で「これじゃ所得倍減」の指摘―【私の論評】今年のキーワードは「倍増」? 所得が倍なら納得!そうでなければ(゚д゚)!

順序が逆…増税決定後に解散選挙 ネット上で批判噴出、自民党内からも「拙速だ」の声 岸田首相、具体的時期触れず―【私の論評】新年の冒頭「増税見送り」解散で、岸田政権は長期政権になるか(゚д゚)!

経済規模の国際比較に用いられる名目GDPは、国内で生産された財・サービスの付加価値の総額です。物価変動の影響を取り除いた実質GDPに比べて、より景気実感に近いとされます。

国際通貨基金(IMF)の経済見通しでは、22年の名目GDP(予測値)は3位の日本が4兆3006億ドル(約555兆円)なのに対し、4位のドイツは4兆311億ドルで、ドイツが約6・7%増えれば逆転することになります。

IMF予測では23~27年も辛うじて逆転を免れるものの、23年時点(予測値)でその差は約6・0%に縮小します。

日本の名目GDPは高度経済成長期の1968年に西ドイツを抜き、米国に次ぐ2位となりました。ところが、2010年には台頭する中国に抜かれて3位に転落し、40年近く維持したアジア首位の座を奪われました。

とはいえ国力の源泉である人口は、日本のおよそ1億2千万人に対しドイツは8千万人にとどまります。14億人を超える中国に抜かれたのは仕方ないとしても、なぜドイツに追い付かれたのでしょうか。

それは簡単なことです。日本は、平成年間の30年間のほとんどを、金融政策も財政政策も間違えたからです。それに対して、ドイツも日本と並び緊縮傾向が強いのですが、それでも日本のように度々消費税増税をするなどのことはせず、日本よりは緊縮の度合いは低いです。

さらに、金融政策は、ドイツ独自の政策はできず、EUの政策に従っているのですが、EUの金融政策も日銀のように、平成年間のほとんどを実体経済におかまいなしに、金融引締を実行したのとは対照的に、比較的まともな政策を行っています。

|

| 欧州中央銀行 |

これを生産性で説明しようと試みる人もいますが、これは大きな間違いです。考えてみてください、デフレの底に沈んでいるときに、生産性を高めたら、どうなりますか?

無論、デフレがますます深刻になるだけです。このあたりのこと理解できない人は、10円玉を生産性として、それに対応するお金を一円玉として、いくつか並べてみて下さい。

10円玉と1円玉を同数並べます。そこで、生産性を示す10円玉を増やしてみて下さい、そうなると、当然のことながら、10円玉に対応する1円玉を増やさなければ、最初の時と比較して、生産性に比してお金が少ないことになります。

このとき、中央銀行(日本の場合は日銀)が、生産性が向上した分に相応しいだけの、通貨を発行しなければ、これはデフレになります。実際日銀は、そのようなことを繰り返してきました。それどころか、リーマンショックのような危機に瀕してさえ、他国は大規模な金融緩和をしたのに日銀しませんでした。そのため、日本は深刻な円高とデフレに見舞われました。

日本の生産性が伸びてこなかったのは、このせいです。ものが売れなければ、生産性をあげてもしかたないわけで、輸出企業や、海外に投資できる企業だけが、なんとかまともに操業できたり生産性もあげることができました。一方、国内産業は活力を失い、挙げ句の果てに、国内産業が海外に出ていき、産業の空洞化が起こってしまったことが、日本の経済が伸びなかった大きな原因です。

これを理解せずに、現在のような状況で、単純に利上げをして、円高にすれば良いとか、生産性を上げるべきと語る人もいますが、それをしても、日銀が適正に対応しなければ、デフレが深化するだけです。大本の日銀が金融緩和を継続しなければ、デフレになります。さらに、増税はそれに拍車をかけるだけです。

今年の早い時期に、岸田政権が増税をすることを決めてしまえば、仮に増税そのものは、来年以降になったにしても、市場は冷え込み、消費マインドは冷え込みますし、それに4月からの日銀新総裁が、金融業者寄りの金融政策に転じることになれば、さらに冷え込み、今年中にドイツにGDPを追い越されることになりかねません。

【関連記事】

/s3.amazonaws.com/arc-authors/sankei/b2217cce-5ec4-4a61-9aaf-315aaf0dd307.png) 高橋洋

高橋洋

0 件のコメント:

コメントを投稿