|

| 4月1日以降値上げをする会社も増えたが・・・・・・ |

まず円安と原油高を分けて考えよう。円安にはメリット、デメリットの両面があるとしても、短期的には景気に対してメリットが大きいと考えるのが一般的だ。購買力を低め内需を低迷させる効果と比べ、外需を増加させる効果の方が大きいとみられるためである。

こうしたメカニズムを確認するには、マクロ計量モデルの推計結果が有用だ。日本では、少なくとも数年の期間では自国通貨安(円安)は国内総生産(GDP)にプラスの影響を及ぼす。これは内閣府の短期マクロモデルでも確認できる。10%の円安によって、GDPは0・2~0・5%程度増加する。

このように自国通貨安が経済全体にプラスの影響を与えることはほとんどの先進国でみられる現象だ。どの国も総じて輸出産業は世界市場で競争しているエクセレント企業群で、輸入産業は平均的な企業群だ。エクセレント企業に恩恵を与える自国通貨安は、デメリットを上回って経済全体を引き上げる力が強いと筆者はみている。

例えば、経済協力開発機構(OECD)のインターリンクモデルでみても、輸出超過、輸入超過の貿易構造にかかわらず自国通貨安は短期的には景気にプラスである。その影響は貿易依存度によって異なり、依存度が高い国ほどプラス効果が大きい。日本は、先進国の中では内需依存で貿易依存度が低いことから、円安の効果は他の国と比べると実はそれほど大きくない。市場関係者らが唱える円安弊害論は、一部の産業に限られており、日本経済全体の話ではないのが実態だ。

一方、原油価格の上昇はどうか。これは交易条件の悪化を通じて、日本経済からの海外への所得移転になり、日本のGDPを低下させる。この意味で、原油高は日本経済にマイナスだ。

2011年初から13年末頃まで、原油価格は1バレル80~100ドル程度の高値で推移した。今後も、新型コロナからの回復に合わせてエネルギー価格が上昇する可能性はある。産油国も一定の生産調整をしているので、需給関係は崩れそうにない。しかし、14年から20年まで30~70ドル程度で安定していたので、現在の原油市場は回復期待で行き過ぎのようにもみえる。

原油価格が高かった11~13年でも一般物価上昇率はマイナスで、デフレのままだった。こうしたことから、原油価格の上昇が限定的ならば、一般物価上昇率はそれほど上がらないだろう。つまり悪い物価上昇でもなく、スタグフレーションまでいかないだろう。

むしろ、個別価格が上がっても、ここ1年ほど消費者物価総合が前年比マイナスとなるなど一般物価上昇率がデフレ基調であることの方が問題ではないか。スタグフレーションは全体の供給不足で起こる現象だが、日本の足下では需要不足のほうが心配だ。 (元内閣参事官・嘉悦大教授、高橋洋一)

【私の論評】現在の日本においては、スタグフレーション懸念より需要不足のほうが深刻(゚д゚)!

上の記事では、「日本は、先進国の中では内需依存で貿易依存度が低い」としていますが、日本ではなぜか昔から「輸出立国」などとして、日本は輸出で成り立っていると頑なに信じている人がいます。

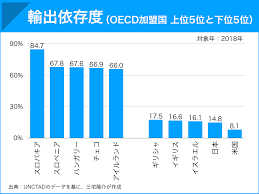

輸出依存度は、GDPに輸出が占める割合で示されますが、日本の輸出依存度は他国に比較するとかなり低いです。これについては、以前からこのブログに何度か述べていますが、最近はのべていなかったので、また述べようと思います。

日本12→18%に対して、米国9→12%、ドイツ41→42%、韓国38→39%、イギリス23→30%です。

米国は極端に割合が低いですが、その他の主要国は日本よりも明らかに大きな数値です。ドイツ、韓国はまさに輸出に大きく依存していると言っても良いです。

その他OECD加盟国で輸出割合の大きな国はたくさんありまして、ルクセンブルク227%、アイルランド120%、東欧諸国は軒並み80~100%程度の数値です。

その他の国も概ね20%台後半以上の割合です。日本とアメリカだけ突出して低い数値です。この数値から見る限り、日本は輸出依存国ではなく、むしろ逆で日本は現在の状況では明らかに内需依存の国です。

そうして、輸出依存のほうが競争力が高いなどと考えられ、良いと思われる風潮がありますが、それが良いとは限りません。

ドイツや韓国のように、輸出依存度が高いと、GDPが他国の状況に大きく影響されやすいということがいえます。米国や日本のように、輸出依存度の低い国は、GDPが他国の状況にはあまり影響を受けないといえます。

ちなみに、日本は20年以上前は、さらに輸出依存度が低く、米国のように8%〜9%でした。現在のように、輸出依存度が18%になったのは、デフレがあまりに長い間続いたため、国内で売れない分を海外輸出で補填したものと考えられます。

国際競争力が極端に弱いなどの、何か特殊な事情がない限り、内需を十分に高めておくほうが、経済的に安定します。内需が高ければ、他国が経済的に落ち込んでも、あまり大きな悪影響はありません。

韓国のように内需が明らかににまだ伸びる余地があるのに、輸出にばかり力を入れた結果、現状のように輸出依存度が非常に高くなってしまいましたが、世界経済が落ち込めば大きな影響を受けることになってしまいます。

もちろん原油高などの影響ももろに受けてしまいます。産油国でもない限り、製品の製造は、輸入した原油により電気を発電し、工場を稼働させて行うからです。輸出依存度の低い日本は、他国に比較すれば、原油高の影響は受けにくいともいえるでしょう。

上の高橋洋一氏の記事では、結論として「むしろ、個別価格が上がっても、ここ1年ほど消費者物価総合が前年比マイナスとなるなど一般物価上昇率がデフレ基調であることの方が問題ではないか。スタグフレーションは全体の供給不足で起こる現象だが、日本の足下では需要不足のほうが心配だ」としています。

需給ギャップは労働や設備などの供給力と需要の差を比べたものです。マイナスなら需要が供給を下回る状況を指します。

日銀の試算ではコロナが直撃した20年4~6月にマイナス4.95%と、11年ぶりのマイナス幅となりました。21年1~3月期にマイナス1.17%まで上昇したが、4~6月期はマイナス1.29%へ低下しました。

4~6月はコロナワクチンの接種が欧米より遅れ、個人消費の持ち直しの鈍さが懸念された時期です。7~9月もデルタ型の感染拡大により東京などで緊急事態宣言が発令されました。

10月には緊急事態宣言が解除され、外食などの営業上の制約は徐々に緩和され始めました。新型コロナの感染状況の改善が続けば、10~12月期にも需要不足は解消するとの見方もあります。

しかし、総務省が22日発表した9月の全国消費者物価指数(2020年=100、生鮮食品を除く)は、前年同月比0・1%上昇の99・8となりました。20年3月以来、1年半ぶりに上昇に転じました。携帯電話の通信料が下がる一方、原油高に伴い電気代やガソリンが値上がりしました。前年同月に宿泊料を押し下げていた政府の観光支援事業「Go To トラベル」の影響がなくなった反動もあったようです。

そうして物価目標は2%なのですから、0.1%ではまだほど遠いといえます。これが、1%とか2%を超えたというのなら、スタグフレーションも懸念すべきですが、現時点では、供給不足よりは、需要不足を懸念すべきです。

失業者数は前月よりも2万人増加、前年同月からは13万人減少の193万人です。

8月時点で失業率が3%以上になっていれば、これも供給不足を心配する必要もでてきますが、その懸念もありません。原油およびその関連品などの個別物価が上がっても、雇用にさして悪影響を与えているわけではありません。

政策面でいうと、供給不足 の場合、財政出動や金融緩和を使うと、インフレが高まり、スタグフレーション(不況下のインフレ)になってしまいます。この場合、基本的には供給曲線を元に戻すような施策が必要であり、総需要管理政策として増税や金融引き締めも必要になってきます。

これに対し、需要不足の場合には、財政出動や金融緩和によって有効需要を増やす政策が必要です。

これに対し、需要不足の場合には、財政出動や金融緩和によって有効需要を増やす政策が必要です。

現状では、やはり需要不足のほうが懸念されるので、衆院選後政府は速やかに需要不足に対応するため、大規模な補正予算を組むべきですし、日銀はさらなる量的緩和を実施すべきです。

スタグフレーション懸念など、まだするような次元ではありません。そのようなことを心配する人は、あまりに長い間デフレに慣れ親しんでしまったという異常な体験をしてしまったので、それが当たり前になり、正常な判断ができなくなっているとしか思えません。

【関連記事】

金融所得課税、当面見直さず 「すぐやる」は誤解―岸田首相―【私の論評】今重要なのは、パイ(お金)を増やし、なるべく多くの人にパイを速く行き渡らせるようにすること(゚д゚)!

EUでも立ちはだかるアフターコロナの財政規律の壁―【私の論評】インフレになりにくくなった現在世界では、財政赤字を恐れて投資をしないことのほうがはるかに危険(゚д゚)!

【日本の解き方】財務次官「バラマキ」寄稿の論理破綻 高橋洋一氏が一刀両断 会計学・金融工学に基づく事実 降水確率零%で台風に備えるくらい滑稽 ―【私の論評】「親ガチャ」より酷い日本の「財務省ガチャ」状況は一日も速く是正すべき(゚д゚)!

高橋洋一の霞ヶ関ウォッチ コロナ追加経済対策、批判的な報道は「まともだという証明」―【私の論評】ノーベル経済学賞受賞サミュエルソンが理論で示し、トランプが実証してみせた 「財政赤字=将来世代へのつけ」の大嘘(゚д゚)!

0 件のコメント:

コメントを投稿