|

| 韓国銀行 |

韓国銀行は6年5カ月ぶりの利上げを決めた。家計の負債が急増する副作用が出ているためとの解説もあるが、どのような背景や影響があるのか。そして朝鮮半島有事が起きた場合、韓国経済はどうなるのだろうか。

韓国もインフレ目標政策を採用しており、2016~18年の目標は2%である。10月のインフレ率は、全品目の消費者物価対前年同月比で1・8%、価格変動の激しい農産物と石油を除いた指数で1・6%だった。そこで11月30日の金融政策決定会合で政策金利を0・25ポイント引き上げ。1・5%とした。

全品目のインフレ率の推移をみると、7月が2・2%、8月が2・6%、9月が2・1%とインフレ目標を上回っていた。しかし、農産物と石油を除いたものでは、それぞれ1・5%、1・4%、1・4%で、農産物と石油の変動によって全品目の指数が上振れしていたことがわかる。はっきりいって、インフレ目標の運営として、利上げするような状況ではなかった。

それを裏付けるかのように、12月に入って公表された11月のインフレ率は、全品目のインフレ率で1・3%、農産物と石油を除いたもので1・4%だった。

これは、インフレ率の基調を見誤った金融政策の変更ではないかと筆者は思っている。

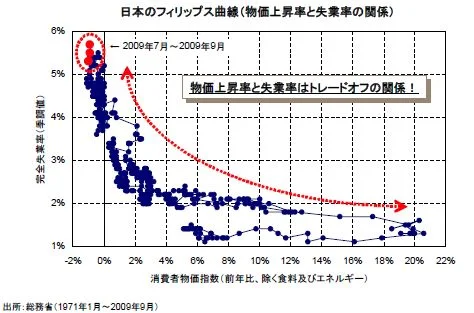

思い返せば、日本でも同じことがあった。06年3月の量的緩和解除である。その当時に公表されたインフレ率が0・5%程度であったが、実はこれは物価統計の上方バイアス(実際よりも高めになること)に基づくものであった。

当時、総務省にいた筆者は竹中平蔵総務相を通じて、上方バイアスによって見かけ上はプラスだが、実際はマイナスの可能性もあることを指摘した。ところが、何が何でも金融引き締めに転じたい日銀は、量的緩和の解除に方向転換した。

当時、政府・与党内でこの方向転換を誤りだというのは、竹中氏と中川秀直政調会長しかいなかった。政府内では与謝野馨経済財政担当相ら大勢は金融引き締め容認派だったので、日銀に対して政府から議決延期請求権の行使もできなかった。

その結果、筆者らの予想通りに、半年後から景気が悪くなった。しかも、上方バイアスが改訂された後、当時のインフレ率もマイナスだったことが判明した。

こうした時には、経済指標ではなく、別の思惑があるものだ。当時の日銀は何が何でも量的緩和を脱するという実績が欲しかったのだろう。

今回の韓国銀行の金融引き締めにもその匂いを感じる。経済データを虚心坦懐(たんかい)にみれば、金融引き締めのタイミングではない。しかし、朝鮮半島の緊張が高まる中で、もし有事になれば、韓国からの資本移動が怖い。これは、1997年のアジア通貨危機で韓国が国際通貨基金(IMF)管理になったことを彷彿(ほうふつ)させる。

特に、今の日韓関係を考えると、当時のような日本からの支援融資も期待できない。となると、今の時期に利上げして韓国からの資本移動を未然に防ぎたい欲求にかられても不思議ではないだろう。(元内閣参事官・嘉悦大教授、高橋洋一)

こうした時には、経済指標ではなく、別の思惑があるものだ。当時の日銀は何が何でも量的緩和を脱するという実績が欲しかったのだろう。

今回の韓国銀行の金融引き締めにもその匂いを感じる。経済データを虚心坦懐(たんかい)にみれば、金融引き締めのタイミングではない。しかし、朝鮮半島の緊張が高まる中で、もし有事になれば、韓国からの資本移動が怖い。これは、1997年のアジア通貨危機で韓国が国際通貨基金(IMF)管理になったことを彷彿(ほうふつ)させる。

特に、今の日韓関係を考えると、当時のような日本からの支援融資も期待できない。となると、今の時期に利上げして韓国からの資本移動を未然に防ぎたい欲求にかられても不思議ではないだろう。(元内閣参事官・嘉悦大教授、高橋洋一)

【私の論評】韓国政府は戦時・平時体制の違いを鮮明にして経済運営せよ(゚д゚)!

今の韓国の状況では、利上げをするような状況ではないことははっかりしています。本来実行すべきは量的金融緩和です。

|

| 韓国銀行の政策金利の推移 |

しかし、韓国では元々、思い切った金融緩和をやりにくい経済事情があります。韓国の対外債務は短期のものが多く、大胆な金融緩和で韓国の通貨ウォンが安くなると、外資が韓国から資金を引き揚げやすくなるためです。

ちなみに、日本は対外資産が対外債務よりかなり大きく、国内総生産(GDP)比でみて6割程度の純債権国ですが、韓国は5%程度の純債権国にすぎないのです。

韓国は過去においてもインフレ目標を実施していましたが、2013年から15年までのインフレ目標は2・5~3・5%でした。

ところが、12年6月以降、この目標はまったく達成されていません。15年2月のインフレ率は0・5%でした。結局期間中に一度も目標達成しませんでした。

ちなみに、日本は対外資産が対外債務よりかなり大きく、国内総生産(GDP)比でみて6割程度の純債権国ですが、韓国は5%程度の純債権国にすぎないのです。

韓国は過去においてもインフレ目標を実施していましたが、2013年から15年までのインフレ目標は2・5~3・5%でした。

ところが、12年6月以降、この目標はまったく達成されていません。15年2月のインフレ率は0・5%でした。結局期間中に一度も目標達成しませんでした。

|

| 韓国CPI(物価指数)の推移 |

しかしこの間、インフレ目標を達成できないような大きな要因は見当たりません。ということは、金融緩和が不十分だった公算が大きいです。利下げはしていますが、そもそも為替が安くならないように、つまり経済効果があまり出ない範囲での、言い訳程度の利下げしかしていないのです。

本来であれば、ゼロ金利政策にした後で、日米欧のように量的緩和しないと韓国経済の浮上はあり得なかったのです。米国の量的緩和はようやく出口に向かいましたが、日欧はいまだに真っ最中です。

本来であれば、ゼロ金利政策にした後で、日米欧のように量的緩和しないと韓国経済の浮上はあり得なかったのです。米国の量的緩和はようやく出口に向かいましたが、日欧はいまだに真っ最中です。

このため、この時点で韓国が多少利下げしても、対ユーロも対円でも韓国ウォン安になっていませんでした。韓国ウォンは、ユーロや円に対して「刷り負けている」状態だったのです。その結果、輸出がさっぱり伸びず、韓国経済は低迷しています。

韓国経済は輸出が伸びないと苦しいです。なぜなら、韓国経済は輸出依存度が高いからです。輸出額のGDP比で見ると、最近時点では45%程度になっており、世界平均の25%、日本の15%程度と比べてかなり高いです。

それでは、数年前までは、どうして韓国経済がうまく回っていたのでしようか。それは、アベノミクス以前、日銀がデフレ志向で、日本が「刷り負けていた」からです。

日本と韓国は輸出構造が似ていて、家電、自動車が輸出の主力商品です。商品の内容、性能も似ているので、最終的には価格競争力がものをいいます。日本が金融緩和せず円高傾向だったので、韓国ウォンは相対的に円に比べて安く、その分、韓国の価格競争力に寄与しました。その結果、数年前までは韓国が国際市場において有利だったのです。

最近の円安で、日本の自動車・家電業界は復活していが、その一方、韓国の自動車・家電は不振に陥っています。金融政策をうまくやるかどうかで、天国と地獄の差が出てしまいます。もっとも、単に国内をデフレにしないように、うまく金融政策を行うだけであるので、通貨安競争でないことはいうまでもないです。

韓国経済は輸出が伸びないと苦しいです。なぜなら、韓国経済は輸出依存度が高いからです。輸出額のGDP比で見ると、最近時点では45%程度になっており、世界平均の25%、日本の15%程度と比べてかなり高いです。

それでは、数年前までは、どうして韓国経済がうまく回っていたのでしようか。それは、アベノミクス以前、日銀がデフレ志向で、日本が「刷り負けていた」からです。

日本と韓国は輸出構造が似ていて、家電、自動車が輸出の主力商品です。商品の内容、性能も似ているので、最終的には価格競争力がものをいいます。日本が金融緩和せず円高傾向だったので、韓国ウォンは相対的に円に比べて安く、その分、韓国の価格競争力に寄与しました。その結果、数年前までは韓国が国際市場において有利だったのです。

最近の円安で、日本の自動車・家電業界は復活していが、その一方、韓国の自動車・家電は不振に陥っています。金融政策をうまくやるかどうかで、天国と地獄の差が出てしまいます。もっとも、単に国内をデフレにしないように、うまく金融政策を行うだけであるので、通貨安競争でないことはいうまでもないです。

韓国は、本来なら遅くとも日本が金融緩和に転じた2013年くらいから、本格的な量的緩和を実施し、日本のように消費税をあげるような余計な馬鹿真似はせずに、財政政策では積極財政をとっていれば、今ごろかなり楽な経済運営ができたでしょう。

その状況下において、現在利上げをするというのなら、半島有事勃発を見越して資本流出未然に防ぐという思惑も達成できたかもしれません。

しかし、現状のまま利上げをすれば、さらにインフレ目標達成から遠のくことは明白です。

このままだと、さらに雇用は悪化して、若者が「ヘル朝鮮」と呼ぶような状況から脱することはできず、さらにとんでもないことになるでしょう。

|

| 「ヘル朝鮮」という言葉についてインタビューを受ける韓国の若者 |

朝鮮半島有事になったとしても、北が韓国領内に深く攻め入り、しばらくの間韓国内にとどまるような最悪の事態になりそうなときには、利上げをしていようが、何をしていようが、韓国内から資本流出することは否めません。

このようなときには、通常の経済ではなく、それこそ戦時体制と呼ばれるような体制にせざるを得ません。

戦時体制とは、近現代の戦争において、国家が戦争遂行を最優先の目標として、その達成のために各種の政策を行うことをいいます。

戦時体制は、多くの人々には悪いイメージばかりがあると思いますが、そればかりではありません。国家総力戦に勝つためには、戦時体制によって、国家のあらゆる物的・人的資源を最大限に動員し、活用する必要があるので、徴兵され戦地に送られた男性に代わり、女性がその穴埋めとして、労働現場で働くことになります。

|

| 第二次世界大戦中軍需工場に徴用された女性 |

それにより、性的役割分業という社会常識の変更と偏見の是正と、女性の技能習得と社会進出が進み、第二次世界大戦後の女性の地位の向上につながったという面があります。

その他、とにかく総力戦で敵に勝つために、時の政府により様々な統制や改革も可能になります。もし北の危機が現実のものとなり、韓国が多大な犠牲をはらい北との対決の最前線になった場合、韓国政府が戦時体制をとり様々な統制とともに、改革を推進することもできます。

たとえば、韓国内にある外国の資産を一時凍結したり、戦争遂行のために必要な物資を調達するために、韓国内にある非合理な商慣行などを廃したり、それこそ財閥を解体したりすることもできるかもしれません。それに戦時体制移行とともに、現状ではあまりに多すぎるGDPに占める輸出の割合を減らすということも可能になるかもしれません。平時にはできなかった、韓国の構造改革を戦争遂行、戦争から国民を守ることを理由に強力に推進するのです。

このようなことをすれば、韓国内外から様々な批判の声があがることも考えられますが、韓国が多大な犠牲を払って、北と戦争をしなけれぱならないことを考えれば、多くのことが許されるに違いありません。

このようなことも視野に入れれば、半島有事勃発を見越して資本流出未然に防ぐために現状のように物価目標も達成できないうちに、利上げするという考えにはならないはずです。

韓国としては、今の時期に利上げなどはやめ、雇用改善、物価目標達成のために量的金融緩和を実施し、同時に積極財政を実施し、韓国経済を少しでも良くしておき、半島有事勃発時には、すみやかに戦時体制に入れるように今から準備しておくべきでしょう。

多くの人は、日本は大東亜戦争後に、爆撃などで日本全土が焦土になり、日本は戦後ゼロからスタートしたなどという幻想を抱いていますが、それは事実ではありません。実際には、地方には農業や工業の生産拠点が残っており、終戦直後の日本には戦争突入直前と比較して、7割の国富が温存されていました。

これは、確かに多くの人名が失われたり、爆撃により都市部が焼け野が原になったなどの悲惨なことはあったにせよ、経済的に見れば他のアジア諸国と比較すると、かなり良い条件からのスタートということで、日本が戦後急速に発展したのは当然といえば、当然です。

こういうと、多くの人は、「いや、終戦直後は多くの人が餓死した」などと主張するかもしれませんが、それは、終戦直後に旧日本軍などが大量の物資を隠匿したからであり、これがなければ、終戦直後の日本は餓死者を出すこともなく順調にスタートできたはずです。その後進駐軍がこれらの隠匿物資を発見したため、そこからは比較的順調にスタートできました。

終戦前の日本では、本土決戦に備えて、陸軍も海軍等は大量に備蓄をしました。そのために、日本国内から物資が消えました。そうして、この隠匿物資を戦後に不正入手して、自分のものとして金持ちになった悪人が大勢いました。このようなことがなければ、終戦前後の物資不足もかなり緩和されていたはずです。

上の写真は、終戦直後の日本で米の欠配は続き、夏の暑いさなか、栄養失調状態で、ただ寝ているだけの母子。昭和21年度の稲作は、戦前の平年作の半分余という不出来で、日本の戦後は飢えとの闘いから始まりました。

多くの人は、日本は大東亜戦争後に、爆撃などで日本全土が焦土になり、日本は戦後ゼロからスタートしたなどという幻想を抱いていますが、それは事実ではありません。実際には、地方には農業や工業の生産拠点が残っており、終戦直後の日本には戦争突入直前と比較して、7割の国富が温存されていました。

これは、確かに多くの人名が失われたり、爆撃により都市部が焼け野が原になったなどの悲惨なことはあったにせよ、経済的に見れば他のアジア諸国と比較すると、かなり良い条件からのスタートということで、日本が戦後急速に発展したのは当然といえば、当然です。

こういうと、多くの人は、「いや、終戦直後は多くの人が餓死した」などと主張するかもしれませんが、それは、終戦直後に旧日本軍などが大量の物資を隠匿したからであり、これがなければ、終戦直後の日本は餓死者を出すこともなく順調にスタートできたはずです。その後進駐軍がこれらの隠匿物資を発見したため、そこからは比較的順調にスタートできました。

終戦前の日本では、本土決戦に備えて、陸軍も海軍等は大量に備蓄をしました。そのために、日本国内から物資が消えました。そうして、この隠匿物資を戦後に不正入手して、自分のものとして金持ちになった悪人が大勢いました。このようなことがなければ、終戦前後の物資不足もかなり緩和されていたはずです。

上の写真は、終戦直後の日本で米の欠配は続き、夏の暑いさなか、栄養失調状態で、ただ寝ているだけの母子。昭和21年度の稲作は、戦前の平年作の半分余という不出来で、日本の戦後は飢えとの闘いから始まりました。

主食の欠配・遅配が続いたが、ヤミ市場では牛乳もバターも砂糖も手に入りました。「1000万人餓死説」の流れる中、生きてゆくために、庶民はその糧を、買い出しとヤミ市に頼る「タケノコ生活」を余儀なくされました。

韓国政府も、たとえ半島有事が勃発したとしても、韓国内になるべく多くの国富を温存しておきそれを隠匿することをしなけれぱ、戦後は余裕を持ってスタートすることができるはずです。

韓国政府も、たとえ半島有事が勃発したとしても、韓国内になるべく多くの国富を温存しておきそれを隠匿することをしなけれぱ、戦後は余裕を持ってスタートすることができるはずです。

戦時体制と、平時体制を区別して考え、しっかり準備しておくべきです。どのような状況になった場合、戦時体制に入るのか、また戦時体制から平時体制に戻るにはどのような時なのかをあらかじめ考えておくべきです。そうして、これには安全保障の面だけではなく、経済的な面も考慮するのは当然のことです。

両者を曖昧に考えるからこそ、現在利上げするなどという経済的にどうみても、悪手としか思われないような手を打ってしまうのです。

【関連記事】

【メガプレミアム】もはや危険水域か、韓国庶民の「家計」…富める者に向けられる「国民感情」―【私の論評】安全保障の面から日米は韓国に強力に金融緩和を迫るべき(゚д゚)!

未来がなくなった亡国への光景 韓国の若者、楽して暮らせる公務員「最低職位」試験に殺到―【私の論評】ポスト安倍は日本も韓国並に八方塞がりに(゚д゚)!

【世界ミニナビ】韓国でまもなく“徳政令”…借金帳消しは経済崩壊の序曲か―【私の論評】金融緩和、積極財政に思いが至らない韓国の悲劇(゚д゚)!

米WSJ紙、文大統領を激烈批判「信頼できる友人ではない」 韓国メディアは狂乱状態―【私の論評】「北朝鮮版ヤルタ会談」から締め出された韓国(゚д゚)!

【究極の二択】韓国の若者、将来はチキン店を開業するか死ぬしかないと話題に―【私の論評】金融緩和に思いが至らない政府なら、日本も同じことになった(゚д゚)!