|

| 日本国債の見本 |

財務省が23日に行った短期国債の入札で、金融機関などからの買いが殺到し、本来はプラスであるはずの平均利回りが年率換算でマイナス0・0037%となった。

国債入札でマイナス金利になるのは初めてだ。

国債は国が借金をする際に発行する証文だ。普通、お金を貸す人が利子を受け取るものだが、国にお金を貸す金融機関がさらに国に利子も払うという異例の事態になった。

この日行われた入札は、満期までの償還期間が3か月の短期国債「国庫短期証券」で、金融機関などの希望額は52兆1052億円まで膨らんだ。財務省は5兆2576億8000万円の発行を決めた。

短期国債は償還期間が1年までの国債で、国が一時的な資金不足を補うため、金融機関などに向けて発行する。通常は、金融機関の国債の購入額(金融機関が国に貸す額)よりも、満期時に国が金融機関に返済する額の方が大きいため、金融機関は満期時に差額分のもうけを得られる。

しかし、今回は国債の買い注文が殺到して競い合った結果、金融機関が国に貸す額がつり上がり、返済される額より大きくなった。

この記事の詳細はこちらから(゚д゚)!

【私の論評】あれ?再増税しないと国債が暴落するではなかったのですか?国債のマイナス金利とは政府の借金ですか!そんな虚妄等をいう連中に再増税など推進されてはたまったものではない(゚д゚)!

【私の論評】あれ?再増税しないと国債が暴落するではなかったのですか?国債のマイナス金利とは政府の借金ですか!そんな虚妄等をいう連中に再増税など推進されてはたまったものではない(゚д゚)!

あれっ(゚д゚)!確か、麻生財務大臣は、消費税の再増税をしないと、国債が暴落するとおっしゃってはいませんでしたか? それに、そういう論法で増税を是とする、識者の方々も大勢いらっしゃいませんでしたか?

麻生財務大臣は、9月に以下のような発言をしています。

消費増税先送り、国債売り浴びせられると対応困難=麻生財務相

|

| 予定通りに再増税すると9月12日のアジア欧州会議でも発言した麻生財務相 |

[東京 29日 ロイター] - 麻生太郎財務相は29日夜のNHKの番組で、2015年10月に予定される消費税率10%への引き上げについて、財務省としては、予定通り引き上げたいとの意向を示した。

一方で、再増税が見送られ、国債が売り浴びせられると対応は困難とも語り、先送りした場合の経済の混乱に警戒感を示した。

消費税率は予定通り引き上げたいとの方向かとの質問に、麻生財務相は「私どもとしては、そう思っている」と語った。

さらに財務相は「(予定通り)しないと、話が違うと国際社会から言われかねない」とし、「国際社会から話が違うと言われた時、日本国債が売り浴びせられると、その対応は難しい。黒田日銀総裁も言っていたが、私たちが最も恐れるところだ」と市場の反応に警戒感を示した。

それにしても、この発言もともとなにやら眉唾です。そもそも、日本国債のほとんどは、日本の機関投資家が購入しているもので、外国の機関投資家や、外国の個人の投資家が購入している例は少ないし、それにすべて円建てです。

日本国政府)「これだけの金額を預かりました」として発行する借用証書が「国債」です。政府の財政、そして国そのものの信頼性に関わる重要な有価証券であることから、その発行総額は多くの経済面での分析に使われ、また格付けもなされ、為替や株式市場にまで影響を及ぼし得ます。

一方、国債は他の債券同様に、借り手にとっては債務ですが、貸し手においては債権であり資産に他なりません。貸し手と借り手、資産を検証する際の領域区分により、国債が持つ意味は大きな変化を示すことになります。今回は日本銀行(日銀)の公開データを基に、日本国政府が発行する国債の保有者区分をグラフ化し、現状を把握していくことにします。

|

| 日本国国債保有者別内訳(2014年Q2暫定・合計852.4兆円) |

ここで、勘違いしてはならないのは、国と政府の区分です。国=政府ではありません。上のグラフでみると、おそらく社会保障基金というのが、国が持つ国債ということになります。社会保保障基金とは、社会全体あるいは大部分を対象として社会保障給付を行うことを目的としていること、加入が法律により義務付けられていること、資金が積立方式以外の方法で運営されていること、の条件を満たす組織を意味します。

中央政府及び地方政府とともに一般政府を構成しており、国の社会保険特別会計(厚生保険、国民年金、労働保険、船員保険)、共済組合(国家及び地方公務員共済組合等)、及び健康保険組合などがそれに該当します。これは、このような組合などの組織が国債を購入して、年金として被保険者らか集めた保険金を国債購入にあてて、運用しているということです。

それにしても、国債全体からみれば、わずかのものです。政府が発行した国債をこのような一派政府が購入している部分もありますが、ここれは全体から見れば7.9%に過ぎません。

さらに、注目していただきたいのは、海外の保有者は、4.1%に過ぎないということです。

これを、くだけた例えで表現すれば「日本家の家計には852万円の借金(負債)があります。しかしお隣さんから借りているのは35万円だけです(852.4×4.1%)。後は同居しているおじいちゃんや、自宅から職場に通っている息子たちから借りています」ということになります。

そして「日本家全体の」借金(負債)は、おじいちゃんや息子たちの立場から見れば「それぞれの債権(資産)」に他ならないわけです。

これは個人事業主なら、社長本人の資産を会社に貸し付けているようなもの。つまり日本政府が発行した国債のうち95.9%は、国内の民間・地方自治体などの資産ということでもあります。しかも、4.1%の外国人購入者の国債はすべて日本円建です。一方、「投信・証券など」の一部は海外のものも購入しているはずなので、実際には多少は海外の比率が高くなるかもしれませんが、それも全体からすれば、3.9%の一部ということで、これはもう、ほとんど誤差の範囲内といっても良いくらいものです。

国債の発行額だけを比較して、「国の借金は云々、国民一人当たり云々」「日本の財政はアルゼンチンやアイスランドのようにデフォルト直前だ」と危機感を必要以上にあおるのは、まったく筋違いといわざるをえません。特に国民一人当たりに換算すると、赤ん坊も含めて852万円もの借金があるという表現は全くの間違いです。

これを正しく言えば、国民一人当たりに換算すると、生まれた赤ん坊を含めて、国民一人に換算して、852万円もお金を貸し付けているとても豊な国であると言わなければなりません。何しろ、日本国民は、生まれ落ちた途端から、政府に対して一人当たりで、825万円ものお金を貸し付けているということで、日本の赤ちゃんはまさに、銀のスプーンを加えて生まれてきていると言っても過言ではありません。

|

| 欧米では大金持ちの言えに生まれた子供のことを銀のスプーンを くわえて生まれてきた子供という。日本の赤ん坊は、生まれながらに して、800万円以上のお金を政府に貸している計算になる。 |

ただし、多くの皆さんにはそのような感覚はないかもしれません。何しろ、多くの国民は、直接個人投資家として、国債を購入して運用しているわけではありません。しかし、多くの人は、金融機関にお金を預けたり、年金・保険などを支払っていますが、これらを取り扱う機関が、それを国債購入にあてているということで、間接的に購入しているだけで、自分のお金と国債との関係を実感できないわけです。

それに、特にデフレという異常現象の皺寄せが、多くの若者などに及んでいるため、豊さを実感できないばかりか、デフレの最中に、増税するという愚かなことをしてしまったため、ますます、その傾向が強まって、消費がガタ落ちになっているということも事実です。

それに、なぜこのように政府が、国民から借金をしなければならなくなったかといえば、その第一の原因はデフレです。深刻なデフレであるがゆえに、政府が多額の借金をしなければならなくなっているのです。

平たく言えば、そうしなけば、日本国の経済がまわっていかない状況になっているということです。日本では、デフレを解消すれば、国内消費が拡大して、政府がこれほどまでに借金をしなくても良い状況になります。

とはいいつつ、社会保障費など際限なく拡大していては、限界もあることも事実です。バランスをとりながら、財政を運用していく必要があるのも事実です。しかし、だからといって、財政破綻というのは単なる妄想にすぎません。

ちなみに過去データ分と合わせた経年グラフは次の通りです。

|

| 日本国国債保有者別内訳 |

また海外部門のシェアについては、「国債・財政投融資債」以外に「国庫短期証券」(償還期間が1年未満の短期債権)も含めて計算し直すと、合計額は1013.1兆円、海外比率は8.5%となります。

定義、解釈は人それぞれで、「国庫短期証券」を含めるか否かは判断が分かれるところだが(「事業債」「投資信託受益証券」すら含めるべきだとする意見もある)、念のためこちらについても簡易的ながら、海外投資家のシェア推移を確認しておきます。

|

| 日本国国債保有比率(「海外」部門、国債・財政投融資債以外に国庫短期証券も含めた場合)(金額:兆円) |

こうみると、海外比率8%台になりますが、これを根拠に増税しないと、国債が売り浴びせられると、強弁するにしてもかなり無理があります。

なぜかといえば、日本の国債はすべて円建てだからです。円建てでも外国勢が購入するのは、それだけ日本政府に信用があるということです。

日本政府に信用がなければ、円建では買ってもらえません。この場合、多くはドル建てになるのが普通です。しかし、日本政府はすべて円建てで販売しています。

日本政府の信用がなければ、最初からドル建ての日本国債も発行するはずですが、そのようなものは発行されていません。

日本の財務省や財務大臣が何を言おうが、別に日本政府としては、海外から日本国債を購入してもらわなくても、何とでもできます。

そうして、それは、国債入札、初のマイナス金利という事態によって十分に証明されたものと思います。

なお、上のグラフと、解説の一部は、Garbage NEWS.comというサイトから、引用したものですが、グラフはそのままコピペしましたが、解説はかなり甘い部分があったと思いましたので、私がかなり付け加えました。

なお、国債暴落の妄想については、田村秀男氏も指摘しています。その記事のURLを以下に掲載します。

虚妄にすぎない日本国債暴落論

詳細は、この記事をご覧いただくものとして、この記事に掲載されていたグラフと一部のみ以下にコピペさせいただきます。

|

| 国債利回りは現象し続けている |

日銀の異次元緩和で国債相場は上昇し、国債金利は下がり続けている。政府は、国債の利払い負担を減らせるので、金融緩和は大歓迎だ。しかし、日銀緩和だけでは市場に不安が残るので、消費税増税が欠かせないという論法である。

財務官僚が事実上支配する内閣府は「中長期の経済財政に関する試算」(7月25日付)で経済成長率1に対する一般会計税収の伸び率(税収弾性値)を1とし、消費税率を継続的に引き上げないと財政赤字膨張に歯止めがかからないというシナリオを首相に提示した。

ところが、これまでの実績では弾性値は3~4に達することが、内閣府の別の試算で証明されている。弾性値3とすれば、名目経済成長率2~3%を維持することで、財政均衡目標は達成できるのに、内閣府はそのデータを無視した。

4月、消費税率8%を実施した結果、家計消費は戦後最大のレベルで落ち込んだ。脱デフレの希望は遠のきかねない。虚妄の国債暴落リスク論に、首相は二度とだまされないと信じたい。

いずれにしても、再増税しないと、国債が暴落するなどということは詭弁にすぎず、それは、理論的にもそうであるし、このブログの冒頭の記事にもある、国債入札、初のマイナス金利という事実が、国債暴落の虚妄を見事に実証していると思います。

増税推進派、今回の国債金利のマイナスをどう説明するのか、それでも何か屁理屈をつけて、再増税すべきと言い張るのでしょうか。

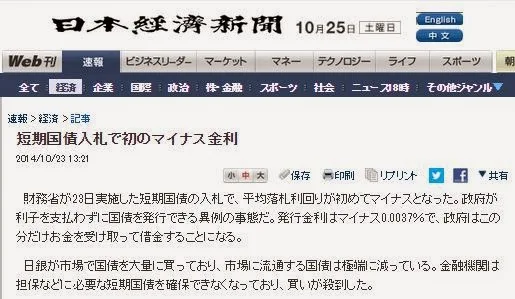

もう日経新聞は、屁理屈をこねはじめています。日経のこのマイナス金利に関する記事を掲載します。

短期国債入札で初のマイナス金利この記事、完璧な間違いなので、ひよっとしたら削除されるかもしれないので、以下に日経のサイトの記事そのものを切り取り、そのままコピペさせていただきます。

この日経の記事完璧におかしいです。本来、政府が銀行に利子を払うべきものが、マイナス金利ですから、政府はわずかですが、お金を受け取るわけです。それがなぜ借金となるのか、理解できません。

お金を他者に貸して利子を払うのが普通ですが、マイナス金利ですから、利子を払うのではなく、マイナス利子分をお金を貸した人がもらうということであり、これは断じて借金ではありません。日経はもう経済に関しては、何もわからず、愚鈍新聞に成り果てたのでしょうか。

私は、以前このブログに日経新聞を読んでいると、日本経済がわからなくなるという旨の記事を何回か掲載してきましたが、これもそれを示す格好の事例になったと思います。

ちなみ、この同じニュースを毎日新聞では以下にように掲載しています。

国債:金利マイナス…財務省入札で初

財務省が23日実施した短期国債の入札で、平均落札利回りが年マイナス0.0037%となり、日本の国債入札で初めてマイナス金利を付けた。政府が借金をする際に利子を支払うのではなく、逆に利益が生じる異常な状態を示す。背景には、異次元緩和を続ける日銀が市場から大量の国債を購入し、国債が品薄になっていることがある。

それにしても、いくら日銀が大量に国債を購入して、品薄になっているからといって、再増税をしなければ、国債が暴落して国際的信任がなくなるなどという話は金利マイナスという状況が発生した今日にわかには信じることはできません。

それにしても、財務相や政治家やマスコミなどもそのうち、マイナス金利で政府がその分を借金などと言い始めるでしょうか。これからも、マイナス金利が度々出るようになれば、そういうことを言い出すかもしれません。

ありそうで、怖いです。何しろ、前科がありますから。国債を国民の資産ではなく、国民の負債すなわち、国民の借金だなどと、真顔で言った財務大臣が過去にいました。

そんな連中に再増税など推進されてはたまったものではありません。

事実を無視して、そのようなことを言い張るというのなら、もうまともでありません。認知症の治療を受けてはいかがでしょうか。おそらく、もう治らないでしょうが・・・・。私は、もうそのレベルに近いと思います。

私は、そう思います。皆さんは、どう思われますか?

【関連記事】

消費増税 米もダメ出し 財務長官が「失望」表明―【私の論評】日本のマスコミが伝えない真実!ルー米財務長官吠える!日本の増税DQNどもをそのまま放置するな(゚д゚)!

日銀総裁「経済状況反映した円安はプラス」、財務相は為替に沈黙―【私の論評】今の水準で"円安ガー"、"円安でも輸出ガー"と叫ぶ人は現実を見ていないただの馬鹿か、あるいはスパイかのいずれかである(゚д゚)!

日銀総裁「経済状況反映した円安はプラス」、財務相は為替に沈黙―【私の論評】今の水準で"円安ガー"、"円安でも輸出ガー"と叫ぶ人は現実を見ていないただの馬鹿か、あるいはスパイかのいずれかである(゚д゚)!

【関連図書】

倉山満

イースト・プレス

売り上げランキング: 84,967

イースト・プレス

売り上げランキング: 84,967

田村 秀男

幻冬舎ルネッサンス

売り上げランキング: 200,078

幻冬舎ルネッサンス

売り上げランキング: 200,078

倉山 満

光文社 (2012-03-16)

売り上げランキング: 26,300

光文社 (2012-03-16)

売り上げランキング: 26,300